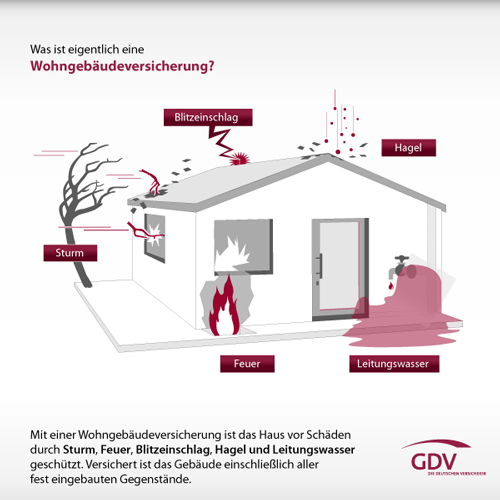

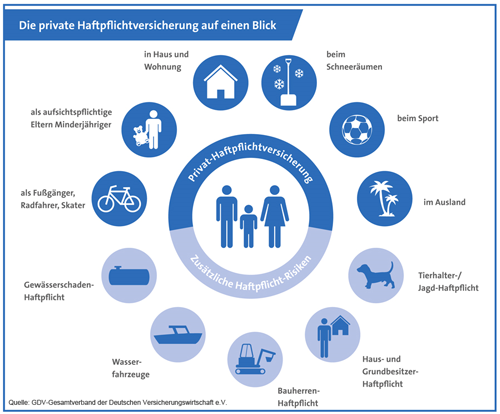

Grobe Fahrlässigkeit vs. Obliegenheitsverletzung: Was ist wie versichert? Wie überall im Leben kommt es auch beim Abschluss von Versicherungen auf die Details an. So spielt beispielsweise bei der Wohngebäude- und Hausratversicherung ebenso wie bei der Haftpflichtversicherung die Frage nach der Fahrlässigkeit eine wichtige Rolle für den Versicherungsschutz.

Unterschieden wird zunächst einmal zwischen Fahrlässigkeit, grober Fahrlässigkeit und Vorsatz. Diese sind wie folgt voneinander zu trennen:

- Vorsatz liegt vor, wenn jemand eine Tat aus freiem Willen ausführt und deren Folgen bewusst in Kauf nimmt. Vorsätzlich herbeigeführte Schäden sind in der Regel nicht versicherbar.

- Man spricht dagegen von Fahrlässigkeit, wenn die erforderliche Sorgfalt außer Acht gelassen wird.

- Als grobe Fahrlässigkeit gilt, wenn ein Schaden durch einfache und naheliegende Verhaltensweisen hätte verhindert werden können - diese aber außer Acht gelassen wurden. Die nach allen Umständen erforderliche Sorgfalt wird hier in ungewöhnlich hohem Maße verletzt.

Natürlich liegt die Einstufung jeweils im Ermessen bzw. hängt von den genauen Umständen ab. Hierzu drei Beispiele:

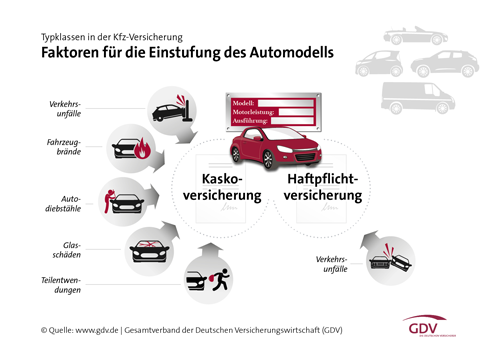

- Ein Autofahrer fährt in Selbsttötungsabsicht auf der Autobahn in die falsche Richtung und verursacht einen Unfall. Er handelt vorsätzlich.

- Der Autofahrer fährt zu schnell in eine Kurve und verursacht dadurch einen Unfall. Er hat fahrlässig gehandelt.

- Der Autofahrer greift während der Fahrt in die Tasche auf dem Beifahrersitz und nimmt sein Handy heraus, um die eingegangene Kurznachricht zu lesen. Es kommt deshalb zum Unfall. Dieses Verhalten dürfte als grob fahrlässig eingestuft werden.

Obliegenheiten des Versicherers Sowohl die Haftpflicht- als auch die Wohngebäude- und Hausratversicherung schließen heutzutage Fahrlässigkeit und sogar grobe Fahrlässigkeit mit ein. Je nach Anbieter kann es sein, dass bei grober Fahrlässigkeit nicht die volle Versicherungssumme ausgezahlt wird. Auf jeden Fall sind die im Versicherungsvertrag aufgeführten Obliegenheiten zu beachten: Dies sind die Verhaltensregeln, die der Versicherer bei seinen Kunden voraussetzt, um Schäden bestmöglich zu verhindern oder zumindest zu verringern.

In den Versicherungsbedingungen einer Hausratversicherung kann dann beispielsweise Folgendes stehen:

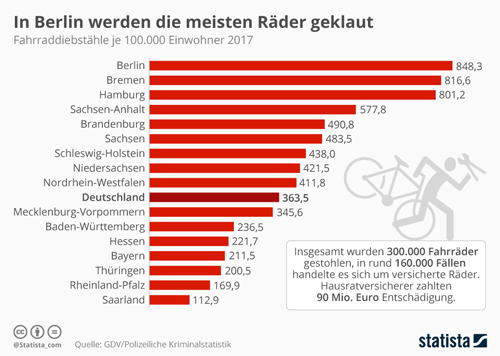

- Der Versicherungsnehmer hat das Fahrrad in verkehrsüblicher Weise durch ein Schloss gegen Diebstahl zu sichern, wenn er es nicht zur Fortbewegung einsetzt.

- In der kalten Jahreszeit ist die Wohnung zu beheizen und dies genügend häufig zu kontrollieren. Oder es sind alle wasserführenden Anlagen und Einrichtungen abzusperren, zu entleeren und entleert zu halten.

- Der Versicherungsnehmer hat bei Eintritt des Versicherungsfalls dem Versicherer den Schadeneintritt, nachdem er von ihm Kenntnis erlangt hat, unverzüglich anzuzeigen. Gegebenenfalls auch mündlich oder telefonisch. Hinzu kommen gesetzlich festgelegte Sicherheitsvorschriften wie zum Beispiel die Nutzung von Rauchmeldern.

Extraschutz bei Obliegenheitsverletzungen Verletzungen der Obliegenheiten und Sicherheitsvorschriften sind selbst dann nicht mitversichert, wenn Schäden durch grobe Fahrlässigkeit abgedeckt sind. Es gibt jedoch auch hier Ausnahmen. So wird beispielsweise bei höherwertigen Leistungspaketen im Rahmen einer Wohngebäude- oder der Hausratversicherung mittlerweile der Verzicht auf die Einrede der groben Fahrlässigkeit bei Verletzung von Sicherheitsvorschriften und Obliegenheiten mit eingeschlossen. Beachten sollte man hierbei auch entsprechende Selbstbehalte oder Begrenzungen der Leistungshöhe.

Was versteht man unter dem Begriff Obliegenheitsverletzung

Bei

einer Versicherung unterliegt der Kunde entsprechenden vertraglichen

Obliegenheiten: Im Vertrag festgelegten Verhaltensvorschriften, die zu

beachten sind, damit der Versicherungsschutz erhalten bleibt. Die

Erfüllung einer Obliegenheit

kann grundsätzlich nicht verlangt oder eingeklagt werden und die

Nichterfüllung führt zu keiner Schadensersatzpflicht. Ist eine

Obliegenheitsverletzung festgestellt, kann sich der Versicherer jedoch

von seiner Leistungsverpflichtung gänzlich oder zum Teil freisprechen

oder auch je nach dem Grad der Verschuldung des Versicherten den Vertrag

kündigen. Bevor man sich dazu entschließt, eine Versicherung

abzuschließen, ist es wichtig, die entsprechenden Bedingungen im Vertrag

durchzulesen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

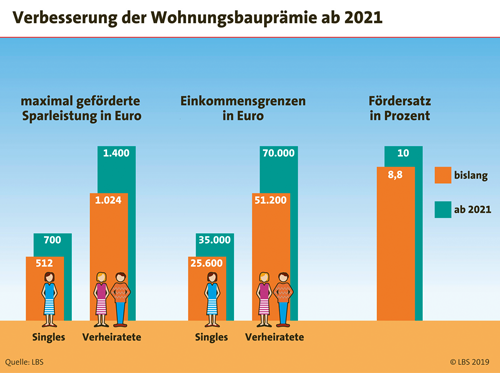

Für Bausparer gibt es ab 2021 mehr Förderung vom Staat

Wie ist man im Home-Office richtig versichert

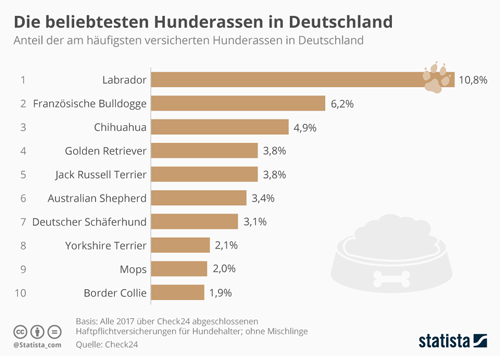

Pflichtversicherung für Hundehalter