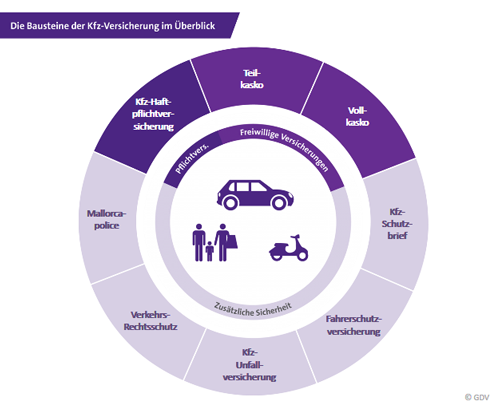

Nicht selten führt Starkregen zu Hochwasser und Überschwemmungen. Wenn eine Region von schweren Unwettern mit Dauerregen betroffen ist, wie dies in den letzten Tagen der Fall war, geht es oft sehr schnell und ganze Straßenzüge, Parkplätze und Unterführungen werden überflutet. Die Ursache dafür ist meist, dass die Kanalisation die plötzlich einströmenden Wassermassen nicht mehr aufnehmen kann und sich dadurch das Oberflächenwasser zurückstaut. Wenn dadurch das eigene Auto beschädigt wird, kann es für den Fahrzeugbesitzer sehr schnell teuer werden. Doch welche Versicherung übernimmt den Schaden und auf was sollte man achten? Pauschal gilt: Die Teilkasko-Versicherung übernimmt Schäden an parkenden Autos, welche durch Hochwasser beschädigt werden. Die Vollkasko-Versicherung zahlt, wenn man beispielsweise in eine überschwemmte Straße oder Unterführung fährt.

Die Teilkasko-Versicherung schützt grundsätzlich bei Wasserschäden am Auto

Für Wasserschäden die am eigenen Fahrzeug entstehen, leistet grundsätzlich die Teilkaskoversicherung nur, wenn das Fahrzeug abgestellt war. Laut einem Gerichtsurteil des Oberlandesgerichts Karlsruhe (9 U 4/18) kann der Teilkaskoschutz auch dann greifen, wenn man während eines Unwetters in einen überschwemmten Straßenbereich hineingefahren ist, weil die Wassertiefe falsch eingeschätzt und man davon überrascht wurde. Es kommt dann nicht selten zu einem Totalschaden, wenn Elektrik, Motor und Katalysator betroffen sind und Schlamm in den Innenraum gelangt. Liegt einen Totalschaden vor, erstattet die Teilkaskoversicherung den Zeitwert des Autos. Bei einer Neuwertentschädigung wird der Neupreis des Autos ausgezahlt. Damit keine Folgeschäden ausgelöst werden, sollte das Auto nicht mehr gestartet werden. Wichtig ist, soweit dies unter den gegebenen Umständen möglich ist, die Batterie abzuklemmen. Wer über einen Schutzbrief verfügt, kann auch den Versicherer anrufen, um den Pannenservice in Anspruch zu nehmen und das Fahrzeug in die nächste Fachwerkstatt bringen zu lassen.

Hochwasserwarnung ignoriert und Fahrzeug nicht weggefahren - zahlt die Versicherung?

Der Versicherer wird normalerweise in diesem Fall die Leistungen für die Teilkasko kürzen. Wenn man sein Auto in einem Hochwasser-Gefahrengebiet parkt, sollte man die Hochwasserwarnungen im Auge behalten. Denn wenn man sein Fahrzeug nicht rechtzeitig weg fährt, gilt dies als grob fahrlässiges Verhalten.

Bei Fahrverhalten leistet die Teilkasko nicht

Nicht unter den Schutz der Teilkaskoversicherung fällt jedoch, wenn der Schaden durch ein Fahrverhalten verursacht wurde. Darunter versteht man beispielsweise ein Ausweichen, Abbremsen oder Gegenlenken. Dies ist dann ein Fall nur für die Vollkaskoversicherung. Möchte man sich Ärger bei einem Leistungsfall ersparen, sollte bei der Kaskoversicherung immer darauf achten, dass auch bei grob fahrlässig verursachten Schäden ein Versicherungsschutz besteht und der auch Versicherer vollumfänglich leistet. Ansonsten ist der Versicherer berechtigt, je nach Schwere des Verschuldens Abzüge vorzunehmen oder in besonders schwerwiegenden Fällen die Zahlung zu verweigern.

Erste Hilfe: Was tun, wenn das Auto unter Wasser steht?

Auf keinen Fall sollte der Motor gestartet oder das Fahrzeug bewegt werden. Ansonsten droht ein schwerwiegender Motorschaden. Ist das Wasser zurückgegangen, solltest man den Wagen von einem Fachmann überprüfen lassen. Wasserschäden, die am Auto entstehen können:

- Wasser bis zur Mitte der Stoßstangen: Ist der Innenraum nicht nass geworden, stehen die Chancen gut, dass das Auto schnell repariert werden kann.

- Wasser bis über die Türschwelle: Der Schaden ist schwerwiegender. Die Werkstatt wird möglicherweise einige Autoteile austauschen müssen.

- Wasser bis zur Unterkante der Scheibe: Normalerweise hat das Auto einen Totalschaden. Das Wasser hat Motor, Getriebe und Elektronik beschädigt.

Jetzt hier die Autoversicherung vergleichen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

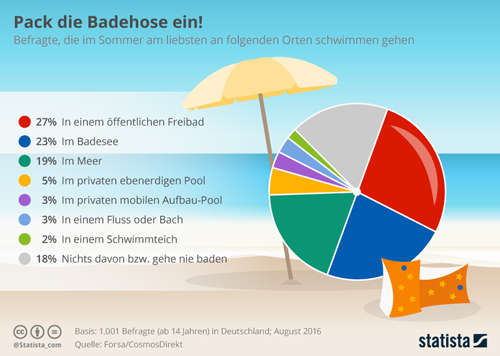

Pool im Garten - Was ist beim Versicherungsschutz zu beachten

Starkregen-Risiko in Deutschland steigt – Darauf sollten Immobilienbesitzer und Mieter jetzt achte

Elementarschutz - Die Pflichten bei Rückstau für den Versicherungsnehmer