In volatilen und schwierigen Marktphasen sind alternative Lösungen am Kapitalmarkt gefragt. Um auch in solchen Marktphasen eine Rendite zu erzielen, ist die Long-Short-Strategie eine Möglichkeit. Die Stärke der Long-Short-Strategie liegt in der Unabhängigkeit vom Markt. Schwankende Aktienkurse, niedrige Zinsen und kaum Aussicht auf Ertrag. So könnten die Erwartungen für das Jahr 2024 zusammengefasst werden. Für Anleger entsteht dadurch ein Dilemma, denn höhere Erträge auf der Zinsseite sind nur durch höhere Risiken erzielbar, beispielsweise im High Yield Bereich.

Aufgrund kaum gegebener Alternativen sind hier jedoch die Renditeunterschiede (Spreads) zu sicheren Staatsanleihen immer weiter am Sinken. Und auch die Aktienseite liefert keine Lösungen. Zwar sind die Aktienkurse im Jahr 2023 deutlich gestiegen, doch wie es jedoch 2024 weitergeht, kann niemand vorhersagen.

Alternative Anlageklassen können helfen

Um diesem Dilemma zu entgehen, bieten sich sogenannte marktneutrale Strategien an. Deren Wertentwicklung ist von den Märkten weitestgehend losgelöst. Hedgefonds-Strategien wie zum Beispiel Long/Short Equity, Convertible (Bond) Arbitrage, Global Macro oder Übernahme-Arbitrage sind eine solche Möglichkeit. Obwohl Hedgefonds-Strategien bereits seit Mitte des vorigen Jahrhunderts angewendet werden, sind sie deutschen Privatanlegern erst seit einigen Jahren über klassische Publikumsfonds zugänglich. Eine solche Strategie stellt der Long-Short-Ansatz dar.

Wie funktioniert Long/Short?

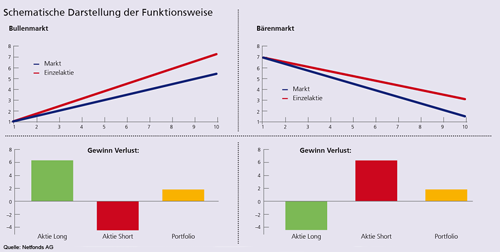

Anders als der Name suggeriert, ist die Funktionsweise vergleichsweise einfach. Im Gegensatz zu einem klassischen Aktieninvestment setzt diese Strategie sowohl auf steigende als auch auf fallende Kurse. Der Manager einer solchen Strategie kauft eine unterbewertete Aktie (Long-Position) und verkauft im Gegenzug eine überbewertete Aktie (Short-Position). Die Vorteile liegen auf der Hand. Selbst wenn die Kurse beider Aktien verlieren, steht im Ergebnis ein positiver Ertrag – zumindest solange wie sich die Long-Position besser entwickelt als die Short-Position. Entspricht der Umfang der Long-Position dem Umfang der Short-Position, so spricht man von einem Pair Trade. Ein Long Bias (Short Bias) liegt vor, wenn ein Positionsübergewicht der Long-Position (Short Position) vorliegt. Damit ist theoretisch in jeder Marktsituation ein positiver Ertrag möglich.

Ob eine Long-Short-Strategie aber tatsächlich zum Erfolg führt, ist abhängig von der Fähigkeit des Managements

Das Management muss die richtigen Entscheidungen zur richtigen Zeit zu treffen:

- Long- und Short-Position richtig: Es wird ein positiver Ertrag erzielt

- Long-Position richtig, Short-Position falsch: Beide Positionen heben sich gegenseitig auf, Ergebnis ist weitestgehend neutral

- Long-Position falsch, Short-Position richtig: Beide Positionen heben sich gegenseitig auf, Ergebnis ist weitestgehend neutral

- Long- und Short-Position falsch: Anleger erleidet massive Verluste

Zusammenfassend kann man sagen, dass in Zeiten gegebener Unsicherheiten Anleger gut daran tun, ihr Portfolio zumindest teilweise gegen starke Schwankungen zu schützen. Die Long-Short-Strategie liefert hierfür einen interessanten Baustein, da mit ihr eine marktunabhängige Rendite möglich ist. Dadurch kann eine Risikoreduktion erreicht werden bei gleichzeitiger Erzielung einer positiven Rendite. Voraussetzung hierfür ist allerdings, dass der Manager einer solchen Strategie bei der Auswahl der Long- und Short-Position richtig liegt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Immobilienerwerb - Ein Notar ist kein Garant für fairen Kaufpreis

Schneeräumpflicht: Was bei Schnee und Eis zu beachten ist

Lebensversicherung - Varianten, Eigenschaften und Besteuerung