Turbulenzen an den globalen Aktienmärkten zeigen immer wieder, welchen Einfluss die gewählte Portfoliostruktur auf die Performance hat. So verkrafteten breitgestreute Depots den Einbruch der Aktienmärkte deutlich besser und diverse Absolute-Return-Produkte können auch in der Krise glänzen. Doch jede noch so ausgefeilte Strategie kann langfristig nicht erfolgreich bleiben, wenn sie nicht regelmäßig angepasst und feinjustiert wird.

Wenn es rauf geht, geht es auch mal wieder runter

Gespannt schauen die Anleger in den letzten Wochen auf die Entwicklung der Kurse dieses Jahres. Der DAX auf einem neuen Allzeithoch, Zugewinne in beinahe allen Regionen und Branchen und täglich neue Höchststände bei den Kryptowährungen. Diese Euphorie beginnt mittlerweile leicht zu bröckeln: Die geplatzte Regierungskoalition mit anstehenden Neuwahlen in Deutschland, der Ausgang der US-Wahl und den sich jetzt schon abzeichnenden wirtschaftlichen Gegenwind, wieder steigende Inflationszahlen in den USA oder die andauernde Immobilienkrise in China zeigen, dass Anleger wohl noch länger mit Schwankungen an den Finanzmärkten rechnen müssen.

Rebalancing in der Krise

Dies aber als Anlass zu nehmen, sich mit Anpassungen im Depot zurück zu halten und auf ruhigere Zeiten zu hoffen, kann unter Umständen sehr teuer werden. Die besonders stark gesunkenen Aktienpositionen führen nämlich nicht nur zu niedrigeren Erträgen, sondern auch zu einer geringeren Gewichtung innerhalb des Portfolios. Von der ursprünglich gewählten Anlagestrategie bleibt so häufig nicht mehr viel übrig. Wer dieser Entwicklung gegensteuern möchte, kommt also nicht um kleine bis größere Anpassungen herum.

Beim sogenannten Rebalancing wird dabei regelmäßig die festgelegte Verteilung der Anlageklassen wieder hergestellt. Positionen mit positiver Kursentwicklung werden dabei verkauft, um soweit möglich Gewinne „mitzunehmen“. Wertpapiere mit negativer Entwicklung werden dagegen nachgekauft, um von den günstigeren Preisen zu profitieren. Auch wenn manchem Anleger dieses antizyklische Vorgehen gegen das persönliche Bauchgefühl geht, kann nur mithilfe dieser Anpassungen die Anlagestrategie aufrechterhalten werden.

Schwankende Märkte sind Cost-Average-Zeit

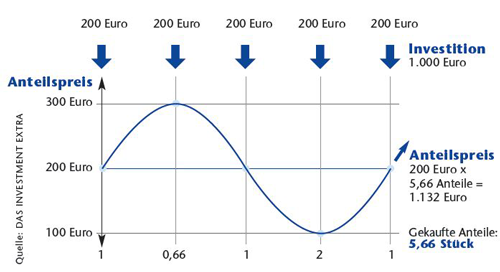

Wie häufig diese Anpassungen vorgenommen werden sollten, ist dabei unter Experten umstritten. Häufig hört man die Faustregel: eine Nachjustierung pro Jahr ist mehr als genug. Dass dies unter Umständen aber auch zu wenig sein kann, haben uns die letzten Wochen gezeigt. Gerade in Zeiten größerer Schwankungen an den Märkten, wie wir sie in den letzten Monaten erlebt haben, lohnt sich der Blick auch auf kleinere Abweichungen vom gewünschten Kurs. Auch mit monatlichen Beträgen zu sparen ist in dieser Zeit sinnvoll. Durch die Durchschnittskaufmethode (Cost-Avarage-Effekt) können die Schwankungen optimal genutzt werden. Ich helfe Ihnen gerne, wenn sich Anpassungen tatsächlich als sinnvoll und notwendig erweisen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

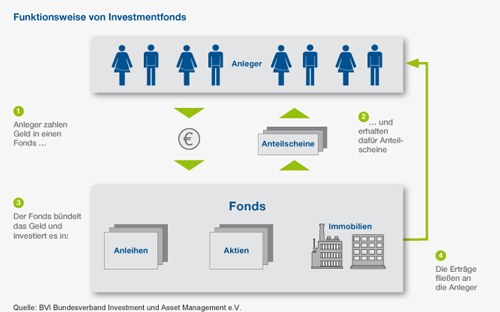

Die Insolvenzsicherheit von Investmentfonds

Kfz-Versicherung – Mit welchen Stellschrauben lässt sich Geld einsparen

Zahnzusatzversicherung - Was bedeutet KIG 1-5